राष्ट्रिय विकासका लागि विकास खर्च र प्रशासनिक खर्चको समेत आवश्यकता पूरा गर्न, सार्वजनिक खर्चको बढ्दो आवश्यकतालाई पूरा गर्न र वैदेशिक सहायता माथिको निर्भरता कम गर्न आन्तरिक स्रोत परिचालन महत्वपूर्ण हुने गर्छ ।यसको अतिरिक्त संघीय वित्तीय प्रणालीलाई सबलीकरण गर्न समेत राजस्वको भूमिका प्रभावकारी हुने गर्दछ।आन्तरिक स्रोतमा राजस्वको भूमिका सर्वोपरी हुने गर्छ।सबल, भरपर्दो र दिगो राजस्व प्रणालीले समग्र वित्त संरचनालाई सुदृढ बनाउन सहयोग गर्छ।राजस्वका प्रकारहरूमा कर राजस्व र गैर कर राजस्व पर्दछन्। कर राजस्वमा प्रत्यक्ष र अप्रत्यक्ष कर पर्दछन्।प्रत्यक्ष करमा संस्थागत आयकर, पारिश्रमिक आयकर, लगानीमा आयकर, पूँजीगत लाभकर, आकस्मिक लाभकर, सामाजिक सुरक्षा कर, घरजग्गा तथा सवारी साधन कर, घर बहाल कर पर्दछन्। अप्रत्यक्ष करमा भन्सार महसुल, भन्सार सेवा दस्तुर, मूल्य, अभिवृद्धि कर, अन्त शुःल्क, स्वास्थ्य जोखिम कर, कृषि सुधार शुल्क, शिक्षा सेवा शुल्क, पूर्वाधार कर, सडक निर्माण दस्तुर, सडक मर्मत तथा सुधार दस्तुरहरु पर्दछन् ।

गैर कर राजस्वमा विभिन्न दस्तुर तथा सेवा शुल्क, दण्ड, जरिवाना र जफत, सरकारी सम्पत्ति, सेवा, वस्तुको बिक्री तथा भाडा, लाभांश, ब्याज र रोयल्टी, दान, दातव्य, उपहार र विविध आय । चलचित्र विकास शुल्क, प्रदूषण नियन्त्रण शुल्क, टेलिफोन स्वामित्व शुल्क, दूरसञ्चार सेवा दस्तुर, क्यासिनो रोयल्टी, वन पैदावार शुल्क पर्ने गर्दछन् ।

नेपालको संविधानको धारा ६० ले राजस्व संकलन र परिचालनको अधिकार संघ, प्रदेश र स्थानीय तहको हुने व्यवस्था गरेको छ । संघ, प्रदेश र स्थानीय तहले आफ्नो अधिकार क्षेत्रभित्रको विषयमा कर लगाउन र ती स्रोतहरूबाट राजस्व उठाउन सक्ने व्यवस्था गरेको छ तथा साझा सूचीभित्रको विषयमा र कुनै पनि तहको सूचीमा नपरेका विषयमा भने कर लगाउने र राजस्व उठाउने व्यवस्था नेपाल सरकारले निर्धारण गरेबमोजिम हुने व्यवस्था छ।नेपाल सरकारले संकलन गरेको राजस्व संघ, प्रदेश र स्थानीय तहलाई न्यायोचित वितरण गर्ने व्यवस्था मिलाउनुपर्ने र संघ, प्रदेश र स्थानीय तहबीच राजस्वको बाँडफाँड गर्दा सन्तुलित र पारदर्शीरूपमा गर्नुपर्ने व्यवस्था संविधानको राम्रो पक्षको रूपमा रहेको छ।यी प्रावधानहरूले संघीय संरचनाका हरेक तहमा स्रोतको सुनिश्चितता हुन पुगेको छ ।

नेपाल सरकारले लगाउन सक्ने करहरुमा भन्सार महसुल, अन्त शुल्क, मूल्य अभिवृद्धि कर, संस्थागत आयकर, व्यक्तिगत आयकर, पारिश्रमिक कर रहेका छन् भने गैरकरहरुमा राहदानी शुल्क, भिसा शुल्क, पर्यटन दस्तुर, सेवा शुल्क दस्तुर, जुवा चिट्ठा, क्यासिनो, दण्ड जरिवाना रहेका छन् ।

यसै गरि प्रदेशले लगाउन सक्ने करहरुमा घर जग्गा रजिस्ट्रेसन शुल्क, सवारी साधन कर मनोरञ्जन कर, विज्ञापन कर, कृषि आयमा कर रहेका छन् र गैर करहरुमा सेवा शुल्क दस्तुर, पर्यटन शुल्क दण्ड जरिवाना रहेका छन् ।

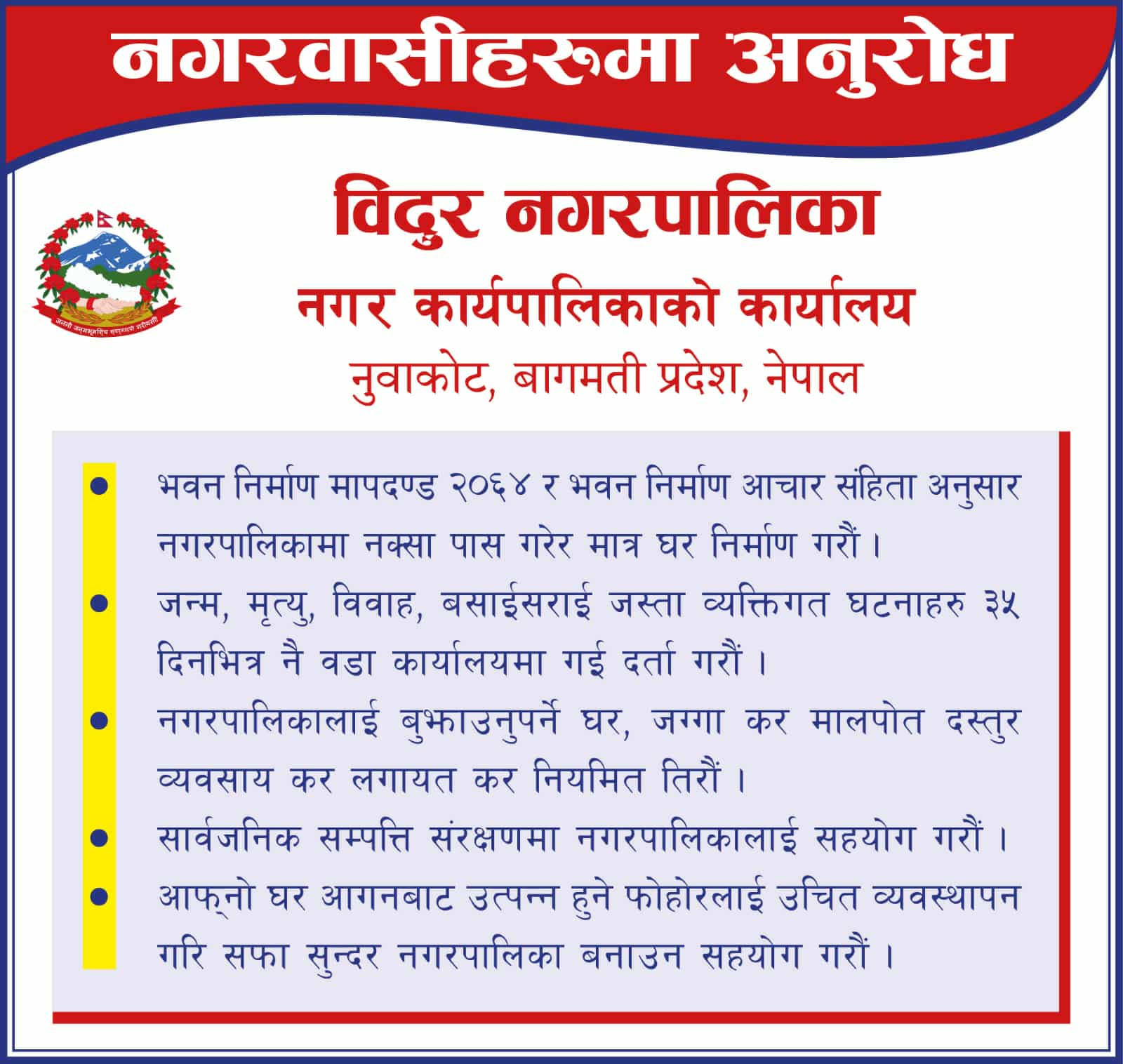

स्थानीय तहले सम्पत्ति कर, घर बहाल कर, घर जग्गा रजिस्ट्रेसन शुल्क, सवारी साधन कर, भूमिकर (मालपोत), मनोरञ्जन कर, विज्ञापन कर, व्यवसाय कर लगाउन सक्दछन् भने सेवा शुल्क दस्तुर, पर्यटन शुल्क दण्ड जरिवाना जस्ता गैर करहरु उठाउन सक्दछन् ।

कर प्रशासन संचालन गर्दा नेपाल सरकार, प्रदेश तथा स्थानीय तहले प्रचलित कानुन बमोजिम लागेको आफ्नो अधिकार क्षेत्रभित्रको दण्ड जरिवाना उठाउन सक्दछन् ।यसै गरि प्रदेश तथा स्थानीय तहले कर लगाउँदा राष्ट्रिय आर्थिक नीति वस्तु तथा सेवाको ओसारपसार, पूँजी तथा श्रम वजार, छिमेकी प्रदेश र स्थानीय तहलाई प्रतिकूल नहुने गरी लगाउनु पर्दछ ।नेपाल सरकारले संघीय कानुनबमोजिम प्राकृतिक स्रोतमा रोयल्टी लगाउन र उठाउन सक्दछ ।

मूल्य अभिवृद्धि कर तथा आन्तरिक उत्पादनबाट उठेको अन्तःशुल्कको रकम तीनै तहमा बाँडफाँड हुने गर्दछ। यी दुवै प्रकारका कर तथा शुल्कको बाँडफाँड गर्न संघीय विभाजन कोष मा जम्मा भै संकलित रकमको ७० प्रतिशत नेपाल सरकारलाई र १५ प्रतिशत प्रदेशहरुमा र वांकी १५ प्रतिशत स्थानीय तहमा बाँडफाँड हुने गर्दछ।

प्राकृतिक स्रोतहरूबाट प्राप्त रोयल्टी शुरुमा संघीय विभाज्य कोषमा जम्मा हुने र तत्पश्चात नेपाल सरकारलाई ५० प्रतिशत, सम्बन्धित प्रदेशलाई २५ प्रतिशत र सम्बन्धित स्थानीय तहलाई २५ प्रतिशत बाँडफाँड हुने गर्दछ ।प्राकृतिक स्रोतको रोयल्टी अन्तर्गत पर्वतारोहण, विद्युत, वन, खानी तथा खनिज, पानी तथा अन्य प्राकृतिक स्रोत पर्छन् ।नेपाल सरकार, प्रदेश र स्थानीय तहलाई गरिने प्राकृतिक स्रोतको रोयल्टीको बाँडफाँड राष्ट्रिय प्राकृतिक स्रोत तथा वित्त आयोगको सिफारिसमा हुने गर्दछ ।

प्रदेश र स्थानीय तहको राजस्वको क्षमता र खर्चको आवश्यकताको आधारमा वित्तीय समानीकरण अनुदान प्राप्त हुने गर्दछ ।यसको अतिरिक्त प्रदेश र स्थानीय तहले समपूरक सशर्त र विशेष अनुदान समेत प्राप्त गर्ने गर्दछन् । प्रदेश र स्थानीय तहको राजस्व संकलन क्षमता अनुदान प्रप्तिको लागि एउटा आधार बन्ने गर्दछ ।

राजस्व बांडफांड र अनुदान वितरणको यो सम्बन्धले हरेक तहको राजस्व संकलन प्रभावकारी हुनु पर्ने मान्यता राख्दछ । संघले धेरै क्षेत्रवाट राजस्व संकलन गर्ने र मूल्य अभिवृद्धि कर तथा आन्तरिक उत्पादनबाट उठेको अन्तःशुल्कको रकम तीनै तहमा बाँडफाँड हुने प्रणालीले संघीय राजस्व प्रशासनको प्रभावकारितामा प्रदेश र स्थानीय तहको आयस्रोत प्रभावित हुने गर्दछ ।यसर्थ तीनै तहको राजस्व प्रशासनको प्रभावकारिता अहिलेको सामयिक आवश्यकता हो ।

संघीय राजस्व प्रशासनको प्रभावकारिताको लागि राजस्व प्रशासन सुधार आवश्यक औजार हो । संघीय संरचनाको राजस्व प्रशासन सरल, मितव्ययी लचक जस्ता करका सिध्दान्तहरु अनुरुप चल्नु आवश्यक हुन्छ ।करारोपण गर्दा तीनै तहको संघीय राजस्व अन्तरसम्बन्धलाई ध्यान दिनु त जरुरी त छदैछ यसको अतिरिक्त ट्याक्स वुयन्सी र ट्याक्स इलास्टिसिटि जस्ता अवधारणात्मक पक्षमा पनि ध्यान दिनु आवश्यक हुन्छ । ट्याक्स वुयन्सीले हासिल गर्न चाहेको कूल गाहर्स्थ उत्पादनलाइ टेवा पुग्ने गरि दर वढाउने नयां कर लागू गर्ने, करको दायरा विस्तार गर्ने र करमा दिइएका छूटहरु हटाउने जस्ता विकल्पहरु प्रयोगमा ल्याउन सक्ने मान्यता राख्दछ । ट्याक्स इलास्टिसिटिले सरकारले एउटा निश्चित तहसम्म मात्र करका दरहरु वृध्दि गर्न सक्दछ जसमा करदाताहरुवाट सो को परिपालना हुन्छ तर त्यो सीमारेखा नाघ्यो भने करको दायरामा नआउन कारोवार नगर्ने वा राजस्व चुहावट हुन थाल्दछ ।

राजस्व एउटा भारपरक संयन्त्र हो, जुन तिर्ने व्यक्ति वा संस्था सकभर यसको भारवाट मुक्त हुन चाहन्छ । यसै कारणले राजस्व नतिर्ने, आय वा कारोवार लुकाउने वा गलत विवरण देखाउने प्रवृत्तिले बढावा पाउने गर्छ, यसलाई नै राजस्व चुहावट भन्ने गरिन्छ।राजस्व चुहावटका कारण राज्यको स्रोतको आपूर्तिमा संकुचन आउने र स्रोतको अनपेक्षित संकुचनले राज्यका आर्थिक, सामाजिक एवं विकासमूलक कार्य संचालनमा अवरोध उत्पन्न हुन्छ। राजस्वका नीतिगत, कानुनी, संस्थागत र प्रक्रियागत व्यवस्थाहरू जति प्रभावकारी हुन्छन् त्यति नै राजस्व संकलनको प्रक्रिया प्रभावकारी हुन्छ र जति यी पक्षहरू कमजोर हुन्छन् त्यति नै राजस्वको संकलनमा संकुचन आउने गर्छ । राज्यको स्रोत अपचलनको प्रमुख कारकको रूपमा स्वीकार गरिने राजस्व चुहावटले आर्थिक गतिविधिमा ह्रास एवं लगानीमैत्री वातावरणमा समेत प्रतिकूल अवस्था सृजना हुन्छ।यसको लागि करदाता मैत्रीय र प्रभावकारी राजस्व प्रशासन अपरिहार्य आवश्यकता हो। एकव्दार प्रणाली र विद्युतीय सञ्जालमा आबध्द प्रणाली विकासको पनि आवश्यकता रहन्छ । सदाचारयुक्त राजस्व प्रशासनले कर परिपालनामा सकारात्मक योगदान दिन सक्दछ यसर्थ कर प्रशासनमा सदाचारिताको प्रबर्ध्दन आवश्यक हुन्छ।

करदाता मैत्रीय कर प्रशासनको प्रसंग संगै आउने सन्दर्भ करदाताको मनोवृत्ति पनि हो । सामान्यतया करदाताहरु चार प्रकारका हुने गर्दछन्ः स्वेच्छिक परिपालना गर्ने, अनभिज्ञ, ध्यान नदिने र अटेरी गर्ने । यस सन्दर्भमा कर नीति, कर सुधारका प्रयासहरु, सुधारमा आउन सक्ने अवरोध, सुधार र परिपालनाको तहलाई यसै परिवेशसंग सामन्जस्यता गरिनु आवश्यक हुन्छ। स्वेच्छिक परिपालना गर्ने करदातालाई सहजीकरण गर्ने सम्मान गर्ने, अनभिज्ञ करदाताको क्षेत्रमा करशिक्षा लैजाने, ध्यान नदिने करदाताहरुको क्षेत्रको पहिचान र सुधार गर्ने र अटेरी करदाताहरुलाई परिपालनाको तह वढाउने तथा सजायको दायरामा ल्याउने सुधारको रणनीति बन्नु आवश्यक छ ।

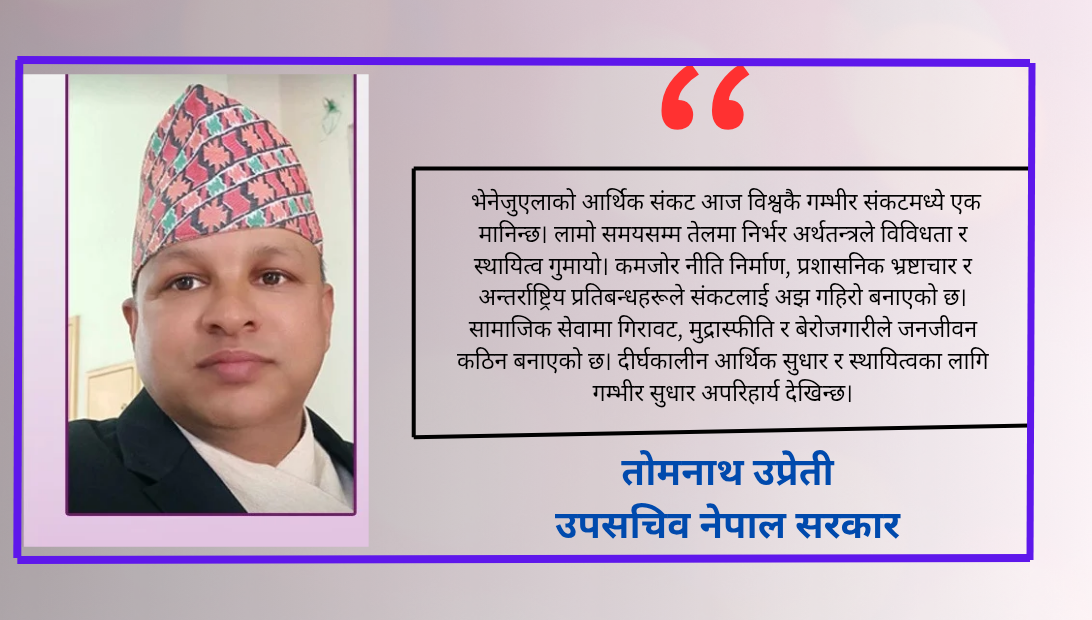

नेपालको सन्दर्भलाई हेर्ने हो भने खुला र अव्यवस्थित सीमाना, अशिक्षा, चेतनाको कमी, सामाजिक उत्तरदायित्वसँगै व्यावसायिक नबनिसकेको निजी क्षेत्र, राजस्व प्रशासनमा विद्यमान विकृति र मनोवृत्तिगत पक्षका कारण राजस्व चुहावट प्रमुख चुनौतीका रूपमा छ । त्यस्तै दृष्य वस्तुको आवागमन र विक्री वितरणको परम्परागत व्यापारिक शैलीको साथसाथै अहिले आएर अदृष्य वस्तु (इन्टरनेट लगायत विद्युतीयजन्य सेवामार्फत हुने कारोवार)को कारोवारलाई समेत कर चुहावटमुक्त बनाउने कार्य व्यावहारिक रूपले बढी चुनौतीपूर्ण छँदैछ । राजस्व चुहावट एउटा आर्थिक अपराध भएको कारण यसले बहुआयामिक प्रभाव पनि पार्ने हुँदा नियन्त्रणका लागि संस्थागत, संरचनागत र कानुनी पक्षलाई सबल तुल्याउनु आवश्यक हुन्छ । यस परिवेशमा सबै तहका सरकारहरूको भूमिका अझै बढी प्रभावकारी समन्यकारी र सार्थक बन्नु अपरिहार्य हुन्छ ।यसर्थ कर प्रशासन सुधारको विषय अव तीनै तहको एकल र साझा प्रयास बन्नु पर्ने देखिन्छ ।यसको लागि प्रदेश र स्थानीय तहको राजस्व प्रशासनको संस्थागत र जनशक्तिगत क्षमता अभिवृध्दि गर्नु पर्ने आवश्यकता रहेको छ ।

राज्यले निर्धारण गरेको कर प्रणालीमा सहभागिताद्वारा जनताले राज्य संचालनमा आफ्नो सकारात्मक सहभागिता र अपनत्व व्यक्त गरेका हुन्छन् । जनताको यो सहभागितालाई राज्यले सेवा सुविधाको सहज प्रत्याभूतिवाट परिपूर्ति गरिरहेको हुन्छ भन्ने कर प्रणालीको अर्को मान्यता हो । कर प्रणालीमा सहभागिता र सेवा सुविधाको सहज प्रत्याभूतिबीचको यो सकारात्मक समीकरण खल्बलिन नदिन करलाई अनावश्यक भार वा बोझको अनुभूति हुन नदिन करको दर होइन करको दायरा बढाउने, प्रगतिशील कर प्रणालीको अवलम्बन, करबाट हुने योगदानलाई सार्वजनिक सेवाको सहज प्राप्ति र विकास निर्माणमार्फत प्रतिबिम्बित गराउन सक्नु नै संघीय कर नीतिको विषय बन्न सक्नुपर्छ। संघीय संरचनामा राजस्वका यी अन्तरसम्बन्धहरुलाई व्यवस्थापन गर्न तीनै तहका राजस्व नीति र प्रशासनिक संरचनाहरुवीच प्रभावकारी सुधारका कार्यदिशाहरुवीच समन्वयको आवश्यकता रहेको छ ।

बिज्ञापन

डा. दामोदर रेग्मी प्रशासनविद तथा गीतकार तथा हुन्